Sie haben bei Ihrer Suche nach dem passenden Förderkredit sicher schon einmal bemerkt, dass die KfW und andere Förderinstitute verschiedene Preisklassen für die gleichen Kreditlaufzeiten ausweisen. Der Grund dafür: das sogenannte risikogerechte Zinssystem.

Wieso gibt es ein risikogerechtes Zinssystem?

Mit der risikogerechten Bepreisung von Krediten versuchen Banken eine faire Preisgestaltung umzusetzen. So bieten Sie den Kunden Anreize, ihre Bonität zu verbessern oder Sicherheiten zu stellen, um niedrigere Zinssätze zu erhalten.

Kurz gesagt: Je größer eine Bank das Ausfallrisiko eines Kredits einschätzt, desto höher kalkuliert sie den Zins. Je geringer das Risiko ist, umso weniger Zins müssen Kundinnen und Kunden am Ende zahlen.

Wie wird die Preisklasse von öffentlichen Förderkrediten ermittelt?

Hierzu werden zwei Faktoren zu Grunde gelegt:

Die wirtschaftlichen Verhältnisse des Unternehmens

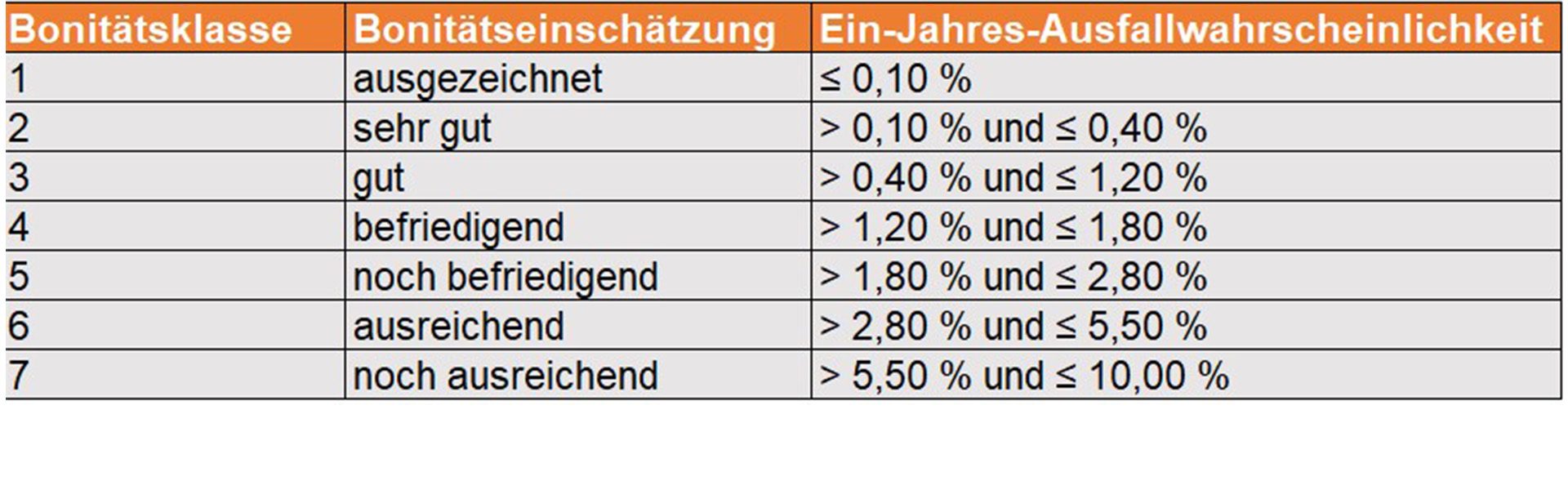

Die Bonität wird anhand Ihrer Jahresabschlüsse, Ihrer BWA’s oder auch Ihrer Einnahmen-Überschuss-Rechnung ermittelt. Darüber hinaus spielen aber auch beispielsweise Ihr Kontoverhalten, das Alter Ihres Unternehmens, die Abhängigkeit von Kunden oder Lieferanten, etc. eine Rolle. Durch ein sogenanntes Rating ermittelt Ihre Bank eine Ein-Jahres-Ausfallwahrscheinlichkeit in Prozent. Diese Ein-Jahres-Ausfallwahrscheinlichkeit, auch PD (probability of default) genannt, gibt an, mit welcher Wahrscheinlichkeit ein Kreditnehmer in den kommenden zwölf Monaten zahlungsunfähig wird.

Anhand der ermittelten Ausfallwahrscheinlichkeit wird Ihrem Unternehmen eine Bonitätsklasse zugeordnet:

Die Besicherung

Häufig werden im Rahmen von Kreditvergaben Sicherheiten vereinbart. So wird zum Beispiel bei fast jeder Immobilienfinanzierung eine Grundschuld zu Gunsten der Bank eingetragen. Jede Sicherheit wird von der Bank bewertet. Grundlage hierfür sind neben internen Vorgaben vor allem gesetzliche Regelungen. So gibt beispielsweise die Beleihungswertermittlungsverordnung (BelWertV) vor, wie Immobilien von Banken zu bewerten sind.

Setzt man den so ermittelten Wert der Sicherheit ins Verhältnis zum Kredit, ergibt sich bei folgenden Besicherungsklassen der entsprechende Besicherungswert in Prozent:

- Besicherungsklasse 1 = Besicherungswert ≥ 70 %

- Besicherungsklasse 2 = Besicherungswert > 40 % und < 70 %

- Besicherungsklasse 3 = Besicherungswert ≤ 40 %

Neben Immobilien kommen natürlich auch weitere Sicherheiten wie Sicherungsübereignungen von Fahrzeugen, das Verpfänden von Wertpapieren oder das Abtreten von Lebensversicherungen in Frage.

Die Preisklasse

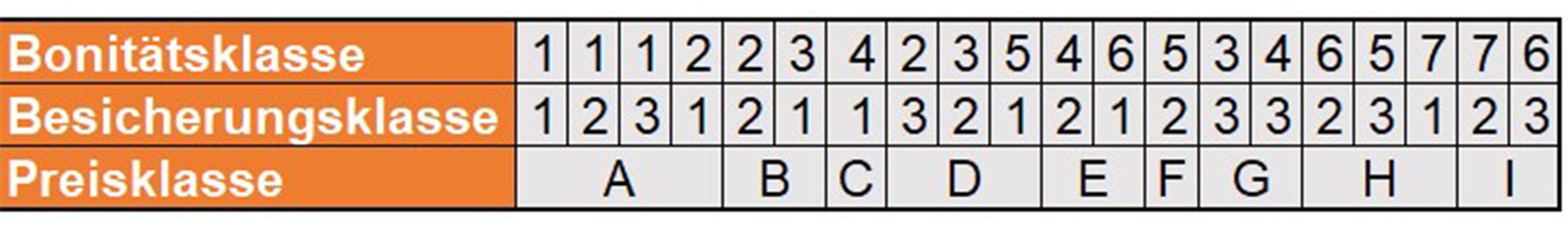

Aus der Kombination von Bonitäts- und Besicherungsklasse ergibt sich die Preisklasse, wie in der folgenden Tabelle dargestellt:

Kann man seine Preisklasse verbessern?

Das ist möglich. Die Tabelle zeigt, dass Sie bei einer guten Bonität – hier Klasse 3 - ohne Besicherung in Preisklasse „G“ eingestuft würden. Bei gleicher Bonität und einer Besicherung der Klasse 1, würde sich Ihre Preisklasse auf „B“ verbessern. Zwischen beiden Preisklassen kann ein Zinsunterschied von bis zu 2,6 %-Punkten liegen. Sicherheiten können sich also lohnen! Verfügen Sie über keine weiteren Sicherheiten, können Sie auch eine Bürgschaft der Bürgschaftsbank beantragen. Mehr Informationen zur Bürgschaftsbank finden Sie unter https://www.foerder-welt.de/content/foerderwelt/de/unternehmen/wissen-stories/buergschaften-wiesiemithilfederbuergschaftsbankkreditkostenspare.html.

Neben der Besicherung ist auch ein Blick auf Ihre Bonität lohnend. Sprechen Sie mit Ihrer Bank oder ihrem Steuerberater, welche Maßnahmen zu einer besseren Bewertung führen könnten. So steigt mit einer höheren Eigenkapitalquote oft auch die Bonitätsnote.

Tipp: Achten Sie auf Ihre Kontoführung. Rücklastschriften, Kontoüberziehungen oder Pfändungen wirken sich negativ auf Ihr Rating aus.

Für den Neubau meines Verwaltungsgebäudes habe ich Angebote bei verschiedenen Banken eingeholt. Warum unterscheiden sich die Angebote so stark?

Beim Ermitteln der Bonitäts- und Besicherungsklassen berücksichtigen Banken neben gesetzlichen Regelungen immer auch eigene Faktoren. Es kann daher sein, dass verschiedene Banken zu abweichenden Ergebnissen bei der Preisklassenermittlung kommen.